重卡市场2023年的强势反弹,直接将去年还在谷底的整个行业重新引爆,在诸多车型中,天然气车销量涨幅最大。

“入行8年,从没有遇到过这种行情。”在谈到今年天然气重卡的销售情况时,一位来自河北邯郸的重卡经销商直接用了两个字来形容:火爆。

就在几天前,来自全国各地的重卡经销商,齐聚潍柴动力2024年商务大会商用车动力分会,以往并不受待见的“天然气”,如今成了同行之间提及频次最高的词汇之一。

事实上,虽然比同级别的柴油机重卡每辆要贵10多万元,但天然气重卡还是被众多“精打细算”的车主看上,并在市场上独树一帜:截至2023年10月份,天然气重卡市场本轮自2022年12月开始的增长已实现“11连增”。值得一提的是,仅10月份,天然气重卡实际销售达到2.3万辆,同比增长高达1478%。而天然气重卡月销量超过2万辆的情况一共仅出现过4次,2019年、2020年各有一次,余下两次则是今年9月和10月。

过去几年,天然气重卡市场并不景气。去年,一些代理商甚至卖不出几辆车,产业链上下游公司一度到了生死攸关的时刻。

在与《每日经济新闻》记者交流时,多位企业、经销商人士直言,油气差价导致的运营成本差别,是如今天然气市场火爆的根本,在销售火爆的背景下,“通宵赶订单”成为企业车间里的共同景象,这也直接救活了大量以“气瓶”为代表的产业链公司。

潍柴动力2024年商务大会期间,公司管理层重点提及天然气重卡的表现

图片来源:每经记者 彭斐 摄

销售量飙涨:提新车要等45天“最大的感触,就是供不应求。”11月19日上午,再一次来到潍柴动力(SZ000338,股价14.88元,市值1298.51亿元)产业园时,与老朋友闲聊的周海波(化名)着重提到了“天然气”。

作为来自河北的重卡经销商,周海波提及的“天然气”实则指搭载了天然气发动机的牵引车。相比占市场大头的柴油机重卡,天然气重卡因其应用地域性等因素,此前大部分时间并不被市场重视。

这些被称为天然气重卡的车型,过去几年的销售量寥寥可数,尤其在提及被称为“历史最差的一年”的2022年时,周海波直接伸出手掌,细数去年的销售惨淡情况。

不过,进入2023年后,市场的惨淡突然被火爆所取代。中国汽车工业协会的数据显示,今年4月份以来,国内天然气重卡已实现连续7个月月销量破万辆,同比增幅更是连续9个月破100%。

“今年4月份,潍柴天然气发动机的订单开始供不应求,销量高峰发生在6月份之后。”10月底,在与《每日经济新闻》记者交流时,潍柴市场业务相关负责人表示。

一位重卡经销商表示,“去年天然气重卡市场低迷,很多同行全年卖不出几辆车,都快做不下去了。没有想到今年天然气重卡市场迎来爆发,特别是今年下半年以来,市场越来越火爆,一车难求。”

如今,在天然气重卡火爆情形的带动下,重卡市场走出过去两年的低迷行情。在与《每日经济新闻》记者交流时,包括中国重汽、潍柴动力在内的企业人士,将今年重卡市场的增长归于两个方面:一是出口推动了销售增长,二是天然气重卡迎来了爆发式增长。

天然气重卡销量的上涨,成为众多经销商提及最高的一个事件

图片来源:每经记者 彭斐 摄

中国汽车工业协会最新数据显示,今年1月-10月,重卡累计销售78.8万辆,同比增长37.9%。其中,10月重卡销售8.1万辆,同比增长68.5%。根据第一商用车网的终端销售数据,2023年10月,国内天然气重卡实际销售2.3万辆,同比增长高达1478%。

东吴证券研报认为,随着秋冬季节来临下游需求走旺,天然气重卡换购与出口依然支撑重卡销量景气度持续。2024年-2025年“政策势”及“经济势”有望持续发力,国内经济复苏、国四强制淘汰促进换购、出口市场爆发三重因素共振,驱动板块总量提升。

这也直接提升了相关企业的预期。对于重卡行业今年四季度和未来的发展,中国重汽(03808.HK,股价16.4港元,市值452.8亿港元)近期与投资者交流时表达了乐观预期。中国重汽表示,四季度受天然气重卡市场的拉动,国内市场牵引车结构占比将达50%以上,其中天然气重卡占比会更高一些,未来的结构占比还将稳步增长。

“预计四季度天然气重卡仍将保持高增长态势。”在潍柴动力2024年商务大会期间,潍柴市场业务相关人士对《每日经济新闻》记者表示。

相比企业的预期,市场的表现更为直观。重卡经销商武然直言:入行8年来,这种行情从没有遇到过。

进入11月,天然气重卡市场的火爆态势还在持续。11月20日,陕汽重卡一位王姓经销商表示:“现在是有价无车,想要的话,现在至少要等45天,也就是要等到明年(2024年)才能提车”。

产业链爆火:厂家“通宵赶订单”虽然价格更贵,但燃料带来的性价比优势,让天然气重卡备受车主青睐,同时让去年还在谷底的产业链公司,今年打了个翻身仗。

“6月份之后更是满负荷生产,公司一众高管都‘靠’在一线,轮流值班,以保证订单的及时交付。预计这种状态至少要持续到年底。”潍柴动力相关财务负责人在接受《每日经济新闻》记者采访时表示。

事实上,在市场火爆的背景下,天然气发动机也成为各家争抢的目标,也让天然气重卡市场竞争格局更为集中。

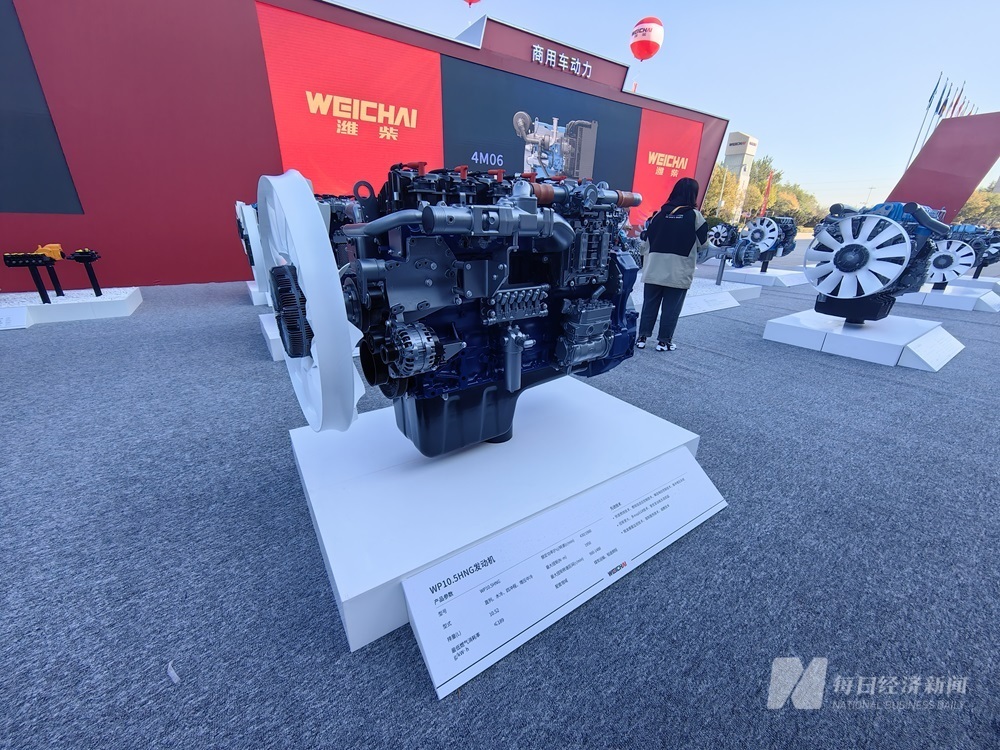

天然气发动机 图片来源:每经记者 彭斐 摄

中金公司研究部数据显示,2021年至2023年9月底,天然气重卡发动机市场整体呈现头部效应加剧的形势。潍柴动力2021年、2022年、2023年前9月市占率分别为52%、56%、65%,同时潍柴动力2023年前9月在整体重卡发动机市场中占据32%的份额。同期,一汽集团发动机厂与康明斯(含东风康明斯、福田康明斯)份额也有所增长,分别实现4%、5%、8%与4%、2%、17%,其他尾部厂商均呈现不同程度的下滑。

这种集中趋势,也成为发动机厂商业绩回升的重要因素。今年前三季度,潍柴动力实现营业收入1603.8亿元,同比增长22.9%;归母净利润65亿元,同比增长96.3%,近乎翻倍。

西南证券分析称,潍柴动力业绩增长主要得益于天然气重卡销量高增。2023年二季度以来,天然气重卡的运营收益明显高于柴油重卡,从而推动天然气重卡销量暴增。

除了发动机企业,天然气重卡全产业链都十分火爆。“去年低谷时,一批中小‘气瓶’企业已经快到了倒闭的地步,今年的行情直接让他们起死回生。”河北邯郸的重卡经销商武然电话向记者表示。

对于今年的车用天然气瓶市场火爆,富瑞特装(SZ300228,股价7.87,市值45.28亿元)董秘于清清近期向媒体称,“2月中旬之前基本上没市场,之后市场逐步恢复,到了8月、9月份,订单已经供不应求,气瓶下线就被拉走,完全零库存。我们通过改造流水线、新增设备、人员24小时两班倒等手段赶订单。”

当然,天然气重卡市场爆发,也直接带动相关车企业绩暴增。今年前三季度,一汽解放(SZ000800,股价9.28元,市值430.34亿元)实现净利润4.12亿元,同比大幅扭亏为盈,公司将之直接归因于“天然气重卡销量扩大”。

效益大增的不只是一汽解放。中国重汽(SZ000951,股价16元,市值187.98亿元)今年前三季度实现营业收入307.64亿元,同比增长37%;归母净利润6.55亿元,同比增长83.62%。其中第三季度,公司实现营业收入105.77亿元,同比增长48.47%;归母净利润1.59亿元,同比增长336.74%。

谁更具性价比:油气差价成左右手“谁也不傻,买车前都会算笔账。”谈及天然气重卡热销的原因,来自宝鸡的重卡经销商李涛向《每日经济新闻》记者表示,同级别的天然气牵引车与柴油机车,价格要差10多万元,“天然气车要(更)贵”。

不过,李涛直言,天然气在用车成本上的优势,是车型热销的最直接原因,“今年1月份,天然气个别区域的价格每公斤只有3.3元,每升柴油却7块多,高了整整一倍多。”

事实上,对于重卡用户来说,燃料成本占整个运营成本的近40%,这就导致对于成本比较敏感的重卡用户一部分选择换置天然气重卡,一部分选择新购天然气重卡。

中国汽车流通协会商用车专业委员会秘书长钟渭平认为,天然气重卡的推广应用具有一定的区域性,主要集中在新疆、山西、陕西等中西部地区,这与天然气资源分布及加气站等基础设施的分布有关。而西北地区拥有天然气资源的天然优势,再加上设施的相对完善,为天然气重卡提供了较为优越的运营条件。

“(在燃料成本上)一辆天然气车(每年)随便就能省下五六万元,虽然购车(1辆)要多花10多万元,但考虑到至少五六年的使用寿命,以及天然气供应的预期,一辆车就能为车主省下大几十万的成本。”李涛说。

相比于经销商的账本,机构的数据更显乐观。中金公司研究部近期的一份研报显示:参考2023三季度平均燃料价格,假设公路运价为0.15元/吨公里,对于一辆总重49吨(载货34吨),满载年运行里程20万公里的重卡来说,天然气重卡在运营5个月(150天),行驶里程8.55万公里时便可收回相对于柴油重卡的购置成本溢价(8万元),体现使用成本上的经济性;第一年用户购置天然气重卡相较于柴油重卡可多赚10.75万元。

中金公司研报显示,2023年以来伴随国际LNG(液化天然气)价格下降,国内天然气供给丰富,国内LNG价格从年初7000元/吨快速下降至4000元/吨左右。卓创资讯数据显示,9月份全国天然气成交均价为4249.18元/吨,而柴油的全国成交均价为8152.56元/吨,二者价差扩大至3903.38元/吨,与1月份相比价差增幅达254%。

在与《每日经济新闻》记者交流时,潍柴方面相关技术人员表示,随着11月份北方供暖季来临,市场预期天然气价格出现上涨,这也导致天然气牵引车的销量较10月份下降了些许热度。

但在另一位重卡市场相关人士看来,“最近气价有所上涨,但油气差价比例为0.63-0.64,0.7是一个临界值,只要低于0.7,天然气车仍然有优势。”

在回答《每日经济新闻》记者提问时,潍柴动力一位相关人士提醒道,对于运输从业者来说,燃料加注是否足够便捷,也是他们购车的重要考量因素,“尽管各地加气站分布以及数量均有显著提升,但不容忽视的是,当下全国加气站只能解决服务半径问题”。

在重卡市场触底回暖的2023年,天然气重卡成为重要力量

图片来源:每经记者 彭斐 摄

天然气重卡增量可观,这波行情能持续多久?在疯狂上量之时,天然气重卡这波行情能够持续多久,同样让业内关注。

2017年,随着天然气价格持续走低,天然气重卡销量暴涨。但从2017年下半年开始,天然气价格一路飙升,甚至一度突破10元/公斤大关,导致天然气重卡纷纷停驶。

值得注意的是,受供需结构调整以及国际形势影响,2022年国内天然气价格全面上涨,全年均价达5500元/吨,9月初甚至一度冲击9000元/吨的高位。不过,2023年以来,受供需格局改善、低成本增量天然气涌入,以及国际气价回调等因素影响,国内天然气价格掉头向下。

一旦天然气价格出现波动,天然气重卡市场是否会重蹈覆辙?

在李涛看来,天然气重卡(相对2022年)目前正处在一个气价低、需求明显改善的市场环境,为天然气重卡市场创造了继续增长的条件,加上去年同期极低的同期水平,因此天然气重卡市场“连增”,甚至说高增幅“连增”继续的概率应该是100%。

从供给方面来看,未来“西伯利亚力量2号”等管线建成,将带来可观增量。同时,国内海上气源充足,接收站也多。“天然气的供应保障能力、调峰能力没有问题。我们判断未来天然气价格会趋于稳定,保持在合理区间。”上述潍柴动力市场业务相关人士表示。

事实上,随着全国LNG液化天然气加气站稳步铺设,加气站服务半径可能将不再是问题。根据2023年全国LNG加气站手册数据,2022年底国内LNG加气站保有量达5659座,主要分布在城际高速公路、国省干道、快速干道等区域,2017年-2022年CAGR(复合年均增长率)达到13%。

从远期规划看,申万宏源表示,国内LNG加气站正处于快速扩张阶段。随着基础设施配套的完善,天然气重卡使用的便利性将显著提升,推动天然气重卡对燃油重卡的替代。

中金公司方面认为,考虑到车载LNG气瓶1000升满液状态续航里程800公里,随着LNG加气站的持续增加,终端用户可在800公里内找到加气站点,加气便利性与储运成本摊薄将更加明显,有望支撑天然气重卡的持续渗透。

申万宏源认为,重卡行业运力供给充足,竞争加剧导致运价下降,天然气重卡的运价优势凸显。而天然气重卡渗透率提升,会进一步拉低运价,从而加快替代燃油重卡。

随着技术水平不断提高,应用场景不断扩大,天然气重卡市场前景持续向好。“原来天然气卡车主要用于煤炭、工业品等中短途运输,现在已经拓展到冷链、长途物流等场景,未来应用场景会更加多元化。”潍柴动力市场业务相关人士表示。

在已经身处重卡行业卖了8年车的武然看来,唯一阻拦天然气重卡的,可能是当前车多货少的局面,但随着经济的稳步复苏,明年的行情也值得期待。