造车新势力的渠道和销售能力在 国内市场中是什么水平?渠道和销售能力会在何时达到饱和?目前新势力与国内其他 成熟品牌差距几何?本篇报告中,我们将通过分析 2022 年静态的门店数据,继续围绕 门店数量及销售能力两个维度探究以上问题。

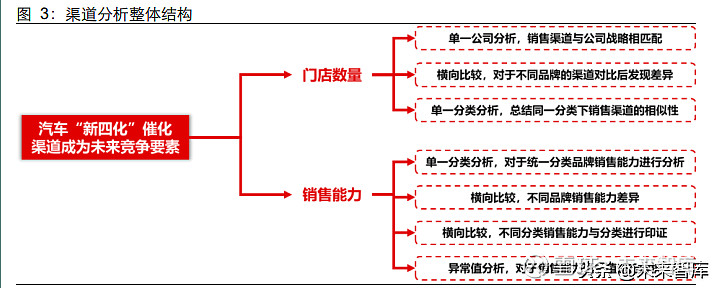

方法论:战略差异,渠道&销售关乎未来

针对本文所使用的数据来源、样本误差项、指标定义、分析方法等进行详细介绍。 数据来源:(1)销量数据。本文销量数据来源是交强险数据,交强险数据可以更好的从 消费者上牌的角度观测各个品牌产品最终流向。(2)品牌选择。本文共选择 22 个品牌, 形成 4 个分类,包括豪华品牌、合资品牌、自主品牌、造车新势力。(3)门店数据。本 文销售门店数据来自于各公司官网的门店信息披露以及太平洋汽车网经销商数据1,通 过人工收集整理,收集时间均为 2022 年 3 月。

品牌分类方式: 1)豪华品牌,奔驰、宝马、奥迪、凯迪拉克有着长久的发展历史,价 格带集中在 30 万以上,作为豪华品牌的代表。2)合资品牌,大众和丰田作为国际成熟 车厂的优秀代表,深耕国内市场多年,有着良好的消费者基础。2 3)自主品牌,一汽、 上汽、广汽、比亚迪、长城、长安、吉利作为自主的优秀代表,其旗下品牌众多,销量 规模可观,其中,一汽选择一汽红旗、广汽选择广汽传祺、上汽选择荣威和名爵、长城 选择哈弗作为代表,在后续的过程中多品牌车企进行加和计算门店数和销售能力。4) 造车新势力,特斯拉、蔚来、小鹏、理想、哪吒,作为整车厂领域的新进入者,目前已 经脱颖而出成为新势力中的领跑者;以及自主品牌中广汽探索性品牌广汽埃安、长城新 能源品牌欧拉,作为独立运营新品牌的代表。

品牌:产品定位的二次衍生,渠道构建差异显著

造车新势力:关注一线、新一线城市,门店数蔚来小鹏领先

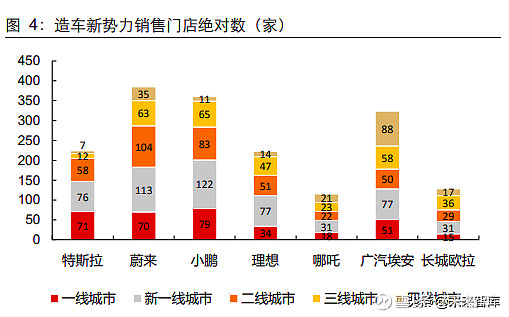

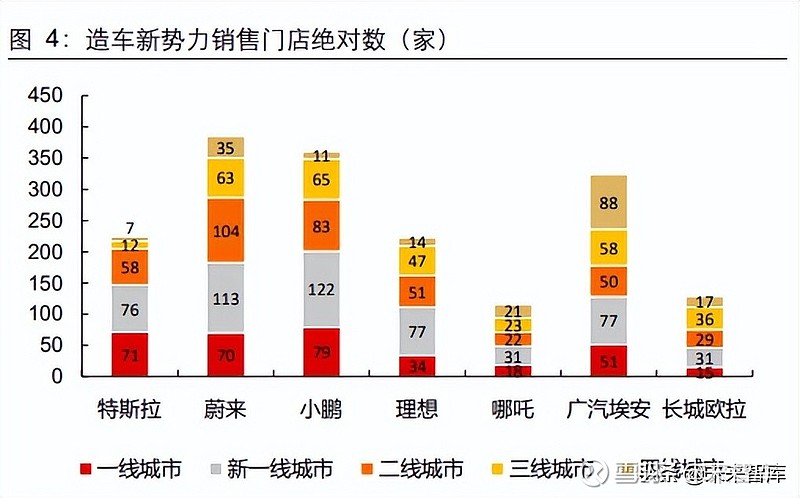

造车新势力门店数蔚来、小鹏领先,门店分布更加关注一线、新一线城市,各品牌布局 策略相似度高。从绝对值水平来看,造车新势力中蔚来、小鹏、广汽埃安处在同一水平, 均在 300 家门店以上;特斯拉、理想门店数量接近,领先于哪吒和长城欧拉。分城市级 别来看,造车新势力主要关注一线、新一线城市,门店领先的车企在一线、新一线城市 数量之和均超过 100 家。此外,哪吒、广汽埃安以及长城欧拉对于三四线城市的关注相 对较高,接近 40%+水平。从绝对值结构化数据来看,造车新势力均重视一线、新一线 的门店布局,除长城欧拉外,其他品牌一线、新一线布局占比均在 40%以上。其中,特 斯拉在一线城市布局最为集中,一线城市门店数占比达 32%,位于造车新势力前列。

造车新势力门店竞争激烈,蔚来、小鹏覆盖范围更广。从热力分布来看,特斯拉的门店 在上海占据主导地位,体现了其专注一线城市的渠道策略,蔚来、小鹏和广汽埃安三家 竞争激烈,蔚来小鹏集中在发达地区,广汽埃安关注次发达地区。特斯拉仅在上海领先, 门店数量为 27 家,布局较高的集中度。哪吒和长城欧拉目前在门店布局方面相对落后, 没有出现相较其他品牌更具渠道优势的省份。

造车新势力重点布局一线城市。整体来看,新势力渠道关注发达地区,布局定位清晰。 从平均门店数来看,一线、新一线城市布局力度最大,其中一线城市布局占大部分比重。 特斯拉、蔚来、小鹏、理想、哪吒、广汽埃安、长城欧拉一线城市平均门店数分别为 17.8、 17.5、19.8、8.5、4.5、12.8、3.8,占平均门店数总数的 71%、59%、62%、53%、58%、 61%、51%。从结果上看,三四线城市仍是造车新势力的布局洼地,造车新势力平均门 店数均低于 1 家,核心原因归结于两方面:1)产品价格带区间大多定位 25W+以上水平,往三四线城市拓展具一定阻力且市场竞争更加激烈;2)目前,新势力仍以稳固前线 渠道布局为主,后段布局尚在计划中,未来伴随产品矩阵扩容以及布局成熟加速,三四 线城市将逐步补强。

造车新势力门店规格较高,体验店多位于城市中心商圈,用户接触度较高。造车新势力 布局策略突出,特斯拉、蔚来、理想均采用类似“双轨”模型的策略,门店端由体验店 (展厅)和交付中心(门店)组成,在进行功能差异化的同时节约成本。其体验店或展 厅主要位于核心城市商圈且装修风格高档,硬件设施较强,体现出其较高的品牌定位。

造车新势力大力布局一线、新一线城市,哪吒、欧拉在三线城市布局力度较大。从门店 数量前 15 名的城市来看,造车新势力关注一线、新一线城市的渠道布局,一线、新一 线城市占据榜单的 80%左右。从二三线城市布局来看,温州成为造车新势力布局较广泛 的二线城市,位列特斯拉、哪吒、广汽埃安门店数量排名中的二线城市第一位,门店数 分别为 5、3 和 5 家。从渠道集中性来看,蔚来、小鹏的门店布局集中度高,门店数量排名前 15 城市中均只有一线和新一线城市,而哪吒、长城欧拉下沉力度较大,三线城 市潍坊和保定分别出现在其门店排名前 15 名单中,门店数量分别为 3、4 家。

豪华品牌:城市级别布局平衡,重点关注发达地区

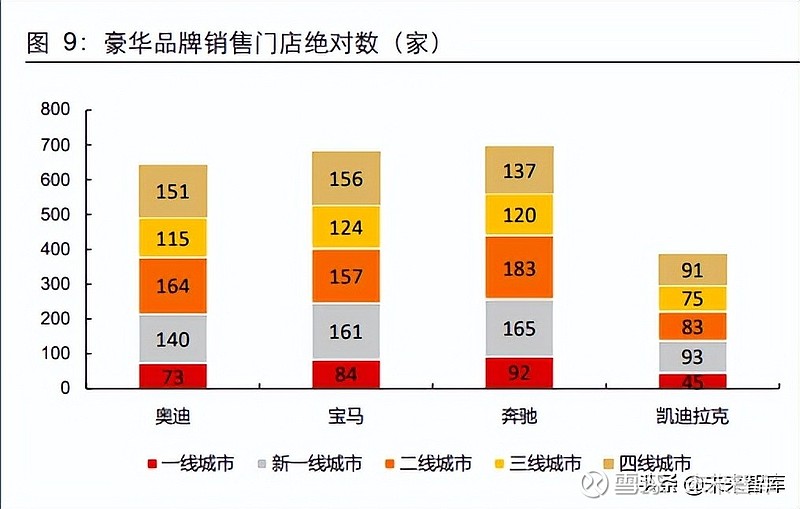

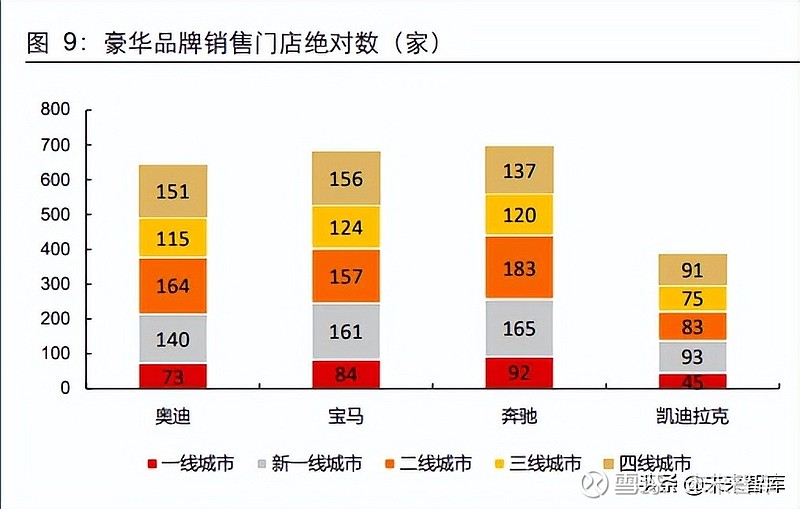

豪华品牌中 BBA 较为突出,门店分布成熟度较高,品牌布局相似度高。从总数来看, 豪华品牌奔驰、宝马、奥迪门店总数均在 600 家以上,并且领先于仅有 387 家的凯迪拉 克。分城市级别来看,豪华品牌在各城市级别中门店布局平衡,新一线城市、二线城市 门店数在各城市级别中领先,奔驰、宝马、奥迪门店数在 300 家左右。从绝对值结构化 数据来看,豪华品牌在各个城市门店布局水平基本一致。

豪华品牌分布清晰,门店竞争激烈。从热力分布来看,奔驰的门店在沿海地区和发达地 区布局更多,如上海市和浙江、江苏等省。宝马关注内陆发达省份,如四川、河南等省。 奥迪在次发达地区加大门店建设力度,如内蒙古、甘肃、山西等省。结合工厂产地的因 素,各个品牌在工厂所在地布局更多,奔驰在北京、宝马在辽宁、奥迪在长春的门店布 局领先。在各省份中,奔驰、宝马、奥迪门店差距小于 5 的省份超过 80%,豪华品牌销 售门店竞争激烈,在浙江、江苏和广东这样的沿海大省中门店数均超过 60 家,远高于 其他省份,显现出较强的布局集中度和布局力度。

豪华品牌关注消费能力更强的城市。从平均门店数来看,一线、新一线城市布局力度最 大,奥迪、宝马、奔驰和凯迪拉克在二者的平均门店数之和分别为 27.58、31.73、34.00、 17.45,占平均门店数总数的 77%、80%、80%、80%。除二三线城市之外,江苏无锡 成为豪华品牌布局力度最大的二线城市,门店数量分别为 12、10、12 和 8 家,显现出 豪华品牌对于消费能力较强的二三线城市具有较高的重视度和竞争性。

豪华品牌定位高端,门店集中在发达城市。豪华品牌定位高端,产品价格带集中在 30 万 以上,门店分布上集中在一线及新一线城市,前十五名的城市中主要包括北京、上海、 深圳、广州、成都等发达城市。4S 店装修风格上,更多使用全景玻璃,楼层更多更高, 4S 店建造成本高昂,装修风格与品牌定位匹配。(报告来源:未来智库)

合资品牌:门店分布成熟,大众领先丰田

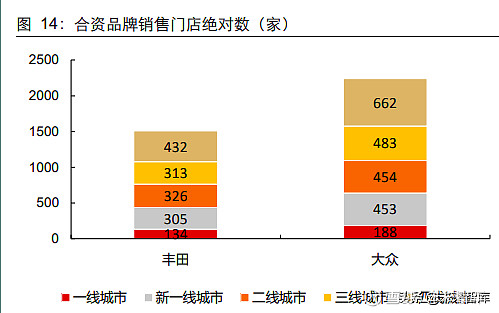

合资品牌中大众领先丰田,品牌布局相似。从总数来看,大众、丰田绝对数都有较高水 平,大众领先丰田。分城市级别来看,由于四线城市数量较多,绝对值上四线城市具有 领先性。从一线、新一线、二线和三线城市对比来看,后三者呈现布局的均匀性。丰田 的新一线、二线和三线城市门店数量分别为 305、326 和 313 家,大众的门店数量分别 为 453、454 和 483 家,数量差距明显。从门店结构化数据来看,四线城市占比大于新 一线、二线和三线城市。

合资品牌大众布局全面领先。从热力分布来看,大众门店全国领先。在广东周边省份, 丰田具有一定的领先性。由于广汽丰田成立于 2004 年 9 月,目前处于成熟期阶段,产 地特征明显。同时,在西部省份,如新疆、甘肃、西藏和宁夏等地,丰田门店数量仅比 大众少 10 家以内,体现出两者在西部省份布局策略上的相似性。

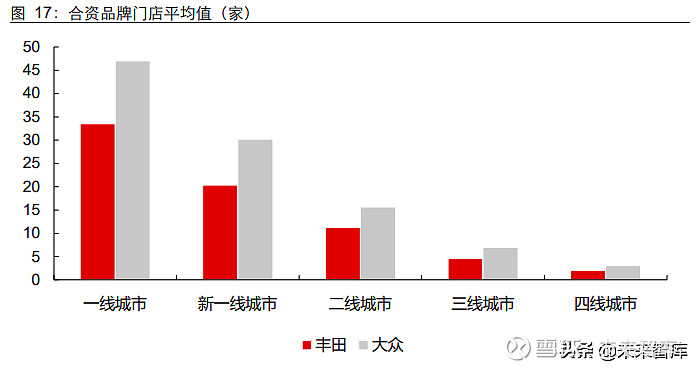

合资品牌渠道成熟,布局均匀。从平均门店数和结构数来看,合资品牌布局方式相似性 较高,关注有一定消费能力的城市。一线城市布局力度最大,新一线次之。相较于豪华 品牌,合资品牌在一线城市占比较低而在新一线城市占比较高,显现出一定的差异化布 局。同时,对比豪华品牌和造车新势力,丰田、大众在三线城市平均门店数分别为 5、 7 家,在四线城市平均门店数分别为 2、3 家,远高于豪华品牌和造车新势力的对应门 店数,体现出合资品牌在三四线城市的渠道优势和成熟性。

合资品牌在渠道策略上保持扩张,注重提高服务质量,关注高人口密度城市。从门店数 量来看,以北上广深为代表的一线城市和大量新一线城市均出现在国际成熟车厂门店数 量前 15 的名单当中。在二线、三线城市中,丰田、大众均有较多门店,关注山东、河 南、河北、广东等人口大省。在三线城市中,丰田在保定、江门,大众在淄博、商丘、 菏泽、邯郸布局数超过 10 家。

自主品牌:渠道张力逐步显现,长城长安门店领先

自主品牌在渠道策略上保持扩张,注重提高服务质量,四线城市下探明显。从总数来看, 长安以 1541 家数量领跑。比亚迪、吉利和上汽位于同一梯队,门店数量均在 1000 家 左右,高于长城的 785 家、广汽传祺的 554 家和一汽红旗的 428 家。从绝对值结构数 来看,四线城市在自主品牌布局中占比较高。除比亚迪外,自主品牌在四线城市中的占 比均高于 30%,其中长安、长城、一汽红旗门店下探最为明显,四线城市门店占比为 37%、37%、38%。值得关注的是,比亚迪 14%的一线城市覆盖率成为了自主品牌中较 为突出的一面,后续伴随腾势以及比亚迪高端品牌的推进,一线城市的渠道杠杆有望持 续放大效能。

自主品牌渠道端长安领先,比亚迪、上汽区域策略成效显著。从门店绝对值热力分布来 看,长安门店数具有领先优势。而上汽在上海布局最为广泛,门店数达 52 家,产地优 势显著。比亚迪新能源属性明显,在发达地区重点布局,其中京津两市门店数量突出, 分别达 36、23 家。吉利关注次发达地区,在广西、福建、宁夏等省份门店数领先。

从平均门店数来看,自主品牌布局差异化明显。比亚迪在一线城市重点布局,平均门店 数在一线城市遥遥领先。上汽紧随其后,且与比亚迪呈现相同的平均门店数变化,随城 市等级快速递减趋势,两者渠道策略具有一定相似性。自主品牌中,长城和长安表现较 为稳定,在新一线、二线、三线和四线城市中均处于自主品牌前列。

自主品牌渠道广泛,新一线城市成为发力重点。从城市门店数来看,新一线城市在自主 品牌中的门店数量排名相较豪华品牌和造车新势力提升较快,苏州、重庆等消费能力较 强的新一线城市是自主品牌布局的主要重合点。此外,吉利、长城、长安布局下探明显, 前 15 城市中,二线城市占比较高。保定作为三线城市也出现在长安排名前 15 城市中, 门店数量达 16 家。

横向比较:数量分层明显,品类竞争激烈

品牌:大众、长安、丰田领先,数量层次明显

门店数量的数量层次较为明显。从绝对值来看,大众、长安和丰田在全品牌中领先,门 店总数分别达 2240、1541、1510 家;自主品牌中其他车企处于第二梯队,比亚迪、吉 利、上汽、长城门店数量处于较高水平;豪华品牌紧随其;造车新势力由于成立时间较 短门店数量偏低,仍在加速布局中。

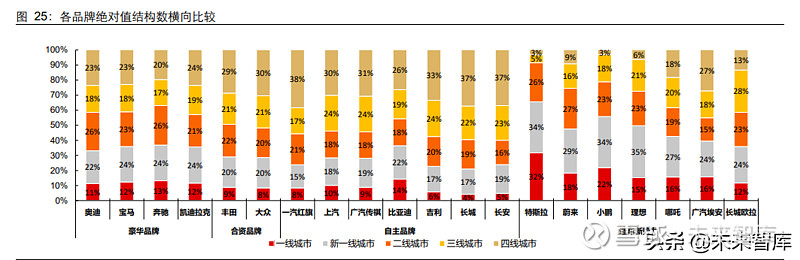

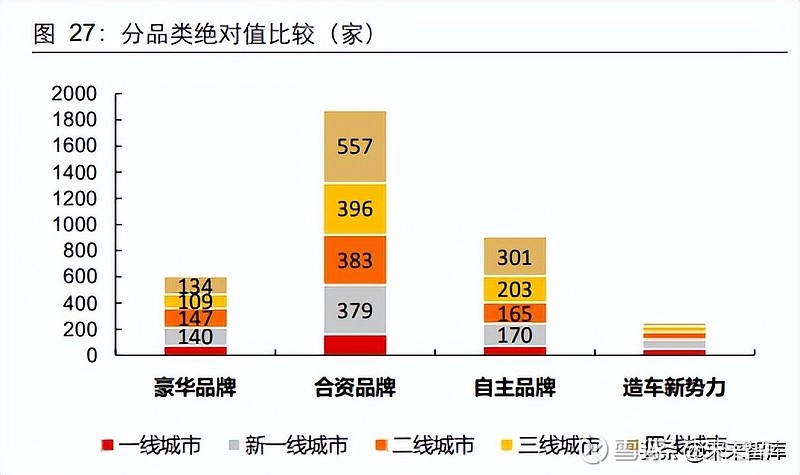

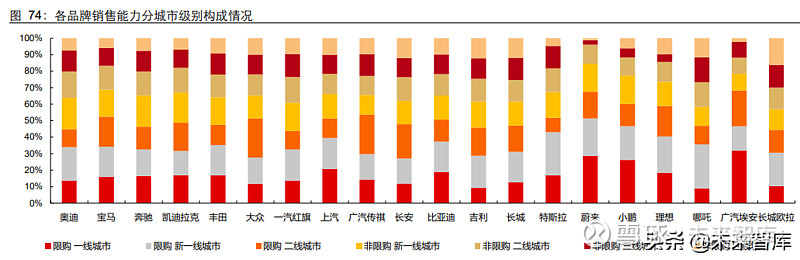

从绝对值结构数来看,同分类的不同品牌的门店策略具有相似性,且伴随品牌、价格区 间变化,城市覆盖差异显著。从豪华品牌、合资品牌到自主势力、造车新势力,伴随品 牌过渡及产品、价格变化,三、四线城市覆盖率上差异逐步显现。同时,同一品类之内, 门店在不同等级城市之前占比具有相似性,如豪华品牌,一线城市占比均在 12%左右, 新一线城市占比接近 24%。造车新势力的门店策略差异性较大,两极趋势显著。在造车 新势力中,特斯拉、蔚来、小鹏、理想更关注一线、新一线城市,占比均在 50%以上, 与豪华品牌相似度较高。哪吒、广汽埃安、长城欧拉注重二线及以下城市的渠道建设。

分类:合资品牌领先,造车新势力逐步追赶

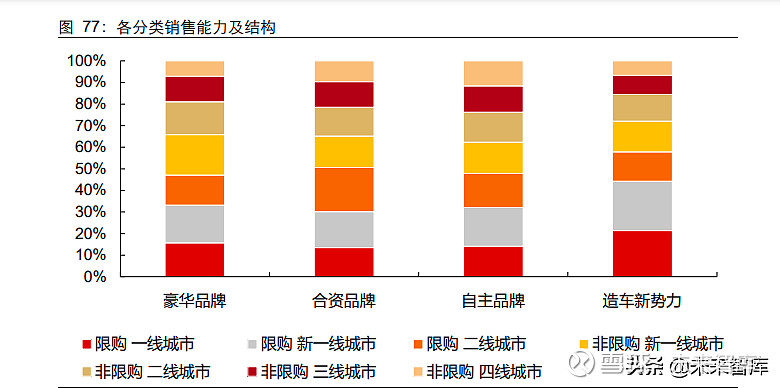

合资品牌具有领先地位,造车新势力尚处于发展中阶段。合资品牌门店目前处于领先, 自主品牌居于第二。造车新势力由于设立时间较短,门店数量不具有优势。从绝对值结 构数来看,造车新势力相对其他品类更加注重一线、新一线城市的门店布局,占总门店 数的 49%。合资品牌和自主品牌结构分布相近,布局全面铺开。豪华品牌相对来说在三 四线城市布局较少,符合其高端品牌的定位。

从分品类热力分布图来看,合资品牌在全国均处于领先地位,区位差异明显。由于合资 品牌设立较早,渠道布局较为成熟,在全国均具有门店数量领先优势。尤其在东部沿海 城市,如上海、杭州和南京等和西北部地区领先优势较大。中部及西南地区,由于产地 区位优势,自主品牌渠道布局力度增强,合资品牌领先优势相对较小。合资品牌在购买 力较高的东部沿海城市布局力度较强,在中西部地区采用布局较弱的差异化渠道策略。

合资品牌依旧领先,造车新势力在一线城市布局较完善。从平均值来看,合资品牌在各 城市等级中均保持领先,自主品牌位列第二,造车新势力仅在一线城市布局完善,在三 四线城市中布局缺失。从平均值结构数来看,造车新势力在一线城市的平均值占比高达 61%,明显高于其他分类。

从城市门店排名来看,各品类布局集中在一线和新一线城市。一线城市牢牢占据各品类 门店数排名首位,新一线城市紧随其后。各品类在一线城市中门店布局竞争激烈,造车 新势力、豪华品牌、合资品牌和自主品牌在一线城市门店总数分别为 338、294、322 和 500 家,以上海、成都、无锡、宁波为代表的高消费能力城市将成为未来车企竞争的重 点。未来随着新势力门店的持续拓展,区域竞争将会进一步加剧。

销售能力:产品矩阵推进与销售能力正相关品牌:拆分销量,价格端销量与城市级别匹配

造车新势力:品牌价格带集中度高,一线、新一线销量领先

特斯拉定位高端,一线、新一线城市销售能力较强。从价格带来看,特斯拉主要定位 25- 35 万元价格带。从上牌数的结构来看,在非限购地区随着城市级别的下降,Model 3 的 占比有所提升,从新一线城市的 43%上升到四线城市的 51%。从销售能力来看,特斯 拉在一线、新一线城市的销售能力较强,在限购和非限购的新一线城市销售能力分别为 2310、1384 台/家。由于在三线城市门店较少,三线城市的销售能力表现偏高,销售能 力为 1197 台/家。在四线城市中,特斯拉销售能力下降明显,为 417 台/家。

蔚来定位高端,限购城市销售能力表现较好。从价格带来看,蔚来产品覆盖 35-50 万元 价格区间,定位高端。从上牌数结构来看,蔚来各车型在各城市级别上牌数较为稳定。 从销售能力来看,蔚来在限购城市的销售能力强于非限购城市,比如在限购和非限购的 新一线城市销售能力分别为 377、283 台/家。随城市等级下降,蔚来销售能力下降明显, 在三线、四线城市的销售能力分别为 46 与 20 台/家。

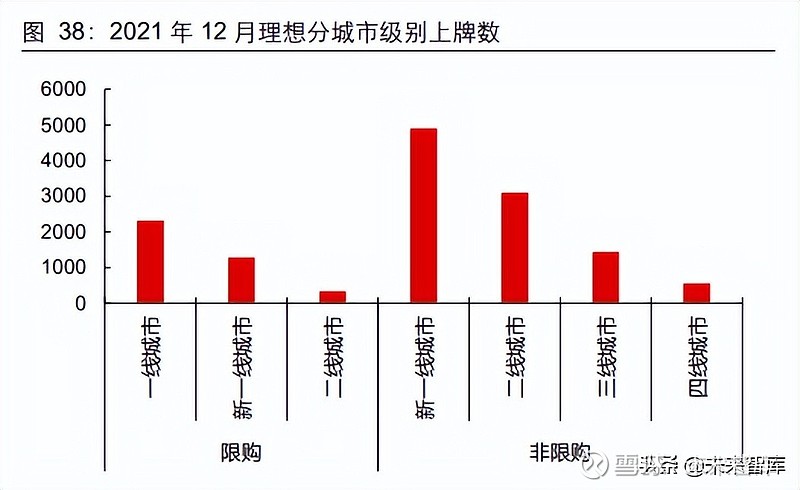

小鹏关注智能化,产品覆盖价格带较广,销售能力受城市等级影响。从价格带来看,小 鹏产品覆盖 15-50 万元,价格区间分布广泛。产品端,小鹏的主要车型为 15-20 万的 G3、P5 和 25-35 万的 P7。从上牌数结构来看,上牌数集中在 15-20、25-35 万两个价 格带,在各城市级别中上牌数结构保持稳定。从销售能力来看,小鹏在发达城市销量优 势明显,在限购的一线城市、新一线城市的销售能力分别为 454、356 台/家,在三线、 四线城市的销售能力则分别为 94、107 台/家。

哪吒定位低端,各城市级别销售能力稳定。从价格带来看,哪吒覆盖 5-20 万价格区间, 关注低端市场。在限购城市,哪吒汽车的主要销量集中在公司产品的高价格带车型,10- 20 万价格带的占比分别为 79%、58%、62%。在非限购城市中,上牌数结构较为稳定。 从销售能力来看,哪吒销售能力受城市等级影响较小,在非限购城市中,销售能力分别 为 494、642、644、497 台/家。由于在三线、四线城市门店较少,销售能力偏高。

长城欧拉定位低端,销售能力受城市级别的影响不大。长城欧拉的产品覆盖 5-20 万价 格区间,定位中低端。从上牌数结构来看,以 10-15 万的好猫和 8-10 万黑猫白猫为主, 在限购新一线城市以外的城市,上牌数结构相对稳定。从销售能力来看,长城欧拉在各 城市级别销售能力保持相同水平,在非限购城市的销售能力分别为 949、993、1034、 1229 台/家。由于在四线城市门店较少,四线城市销售能力表现偏高。

广汽埃安定位中端价格带,发达城市接受程度更高。广汽埃安产品覆盖 10-35 万,价格 带分布较为广泛。从上牌数结构来看,以 10-15 万的 S 及 15-20 万 V 和 Y 为主。在限 购城市,随着城市级别的下降,低价格带车型销量提升明显,10-15 万价格带产品上牌 数占从 31%上升到 61%;在非限购城市上牌数结构较为稳定。从销售能力来看,限购 城市上牌数领先,在非限购城市中销售能力分别为 338、319、318、71 台/家。由于在 限购二线城市门店较少,销售能力偏高。

豪华品牌:集中高端产品,销售能力发达地区领先

奥迪定位高端,高消费能力城市销售能力领先。奥迪产品价格带跨度较大,15 万以上都 有相应产品。从上牌数结构来看,奥迪 25-35 万的 A3 和 35-35 万的 A4、Q5 为上牌主 力。上牌数结构在各等级城市较为稳定,50 万以下车型占比在各城市级别中均在 80% 以上。从销售能力来看,奥迪销售能力受城市级别影响明显,随着城市消费能力的下降, 奥迪的销售能力下降明显,在非限购城市的销售能力分别为 1321、1105、876、520 台 /家。

宝马定位高端,发达城市销售能力优势明显。从价格带角度来看,宝马产品价格带跨度 较大,15 万以上都有相应产品。从上牌数结构来看,宝马以 25-35 万的宝马 3 系和宝 马 X1 与 35-50 万的宝马 5 系和宝马 X3 为主,上牌数结构受城市等级影响较小,25-50 万价格带产品在非限购城市的占比分别为 72%、73%、73%、74%。从销售能力来看, 受限购政策与城市等级影响,在非限购城市的销售能力分别为 1253、1108、824、451 台/家。

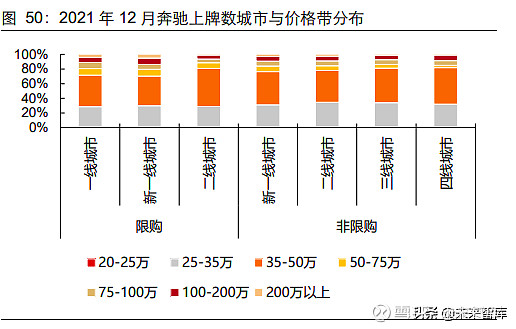

奔驰定位中高端,销售能力受城市级别影响较大。从价格带角度来看,奔驰在 20 万以 上都有相应产品。从上牌数结构来看,以 25-35 万的奔驰 C 级和奔驰 GLB 与 35-50 万 的奔驰 E 级和奔驰 GLC 为主,在限购城市上牌数结构受城市等级影响,随城市等级下 降,50 万以上产品上牌数占比收窄,35-50 万产品上牌数从 43%上升至 52%;在非限 购城市上牌数结构稳定。从销售能力来看,受城市等级影响,在非限购城市的销售能力 分别为 1148、888、765、463 台/家。

凯迪拉克定位中高端与高端,销售能力受城市级别影响明显。从价格带角度来看,凯迪 拉克产品覆盖 20-50 万价格区间,定位中高端与高端。从上牌数结构来看,以 25-35 万 的凯迪拉克 XT4 和凯迪拉克 CT5 与 35-50 万的凯迪拉克 XT6 为主,上牌数结构较为稳 定,受城市等级影响较小。从销售能力来看,凯迪拉克销售能力受城市等级影响,在非 限购城市的销售能力分别为 833、680、499、314 台/家。

合资车厂:产品价格分布广泛,销售能力均匀

大众产品分布广泛,销售能力与城市级别正相关。大众的产品覆盖 8-100 万,价格区间 较为广泛。从上牌数结构来看,以 10-15 万的宝来和朗逸、15-20 万的速腾和途岳以及 20-25 万的途观和帕萨特等为主,在各级城市中占比均在 80%左右,上牌数结构受城市 级别影响较小。从销售能力来看,大众品牌认可度较高,各城市级别销售能力稳定,在 非限购城市的销售能力分别为 1303、1219、1136、943 台/家。在限购的二线城市由于 门店较少,销售能力偏高。

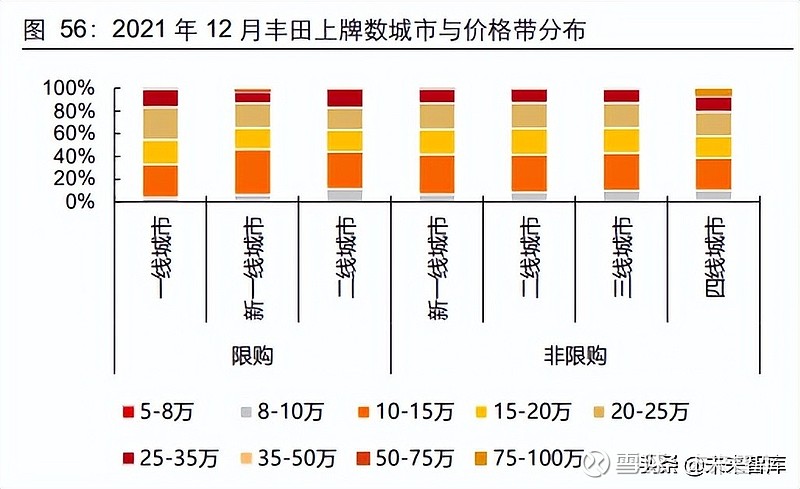

丰田产品分布全面,销售能力受城市级别影响。丰田的产品覆盖 5-100 万价格区间,较 为广泛。从上牌数结构来看,以 10-15 万的卡罗拉和雷凌、15-20 万的丰田 RAV4 和威 兰达、20-25 万的凯美瑞和亚洲龙为主,三者在限购的新一线城市的上牌数占比之和为 78%,上牌数结构受城市级别影响较小。从销售能力角度来看,品牌认可度较高的丰田 销售能力受限购政策与城市级别影响,在非限购城市的销售能力分别为 1341、1105、 1018、749 台/家。

自主:价格带覆盖全面,销售能力受价格影响

一汽红旗产品全面,销售能力受城市级别影响。一汽红旗产品覆盖 10-75 万,价格带较 为广泛。从上牌数结构来看,以 15-20 万的红旗 H5、20-25 万的红旗 HS5 和 25-35 万 的红旗 H9 为主,随着城市级别的下降,25 万以上价格带产品上牌数占比收窄,在非限 购的新一线和四线城市的上牌数占比为 27%与 21%。从销售能力来看,受限购政策与 城市级别影响明显,在非限购城市的销售能力分别 833、758、678、463 台/家。

上汽产品分布广泛,发达城市销售能力较强。上汽产品覆盖 5-35 万价格带,较为广泛。 从上牌数结构来看,以 8-10 万的荣威 i5 与名爵 MG5 等车型和 10-15 万的名爵 MG6 与 荣威 RX5 等车型为主,在限购城市上牌数结构受城市级别影响明显, 8-10 万价格带产 品占比随城市级别下降从 15%上升至 44%;在非限购城市,上牌数结构相对稳定。从 销售能力来看,受限购政策与城市级别影响明显,在非限购城市销售能力分别为 619、 502、479、415 台/家。

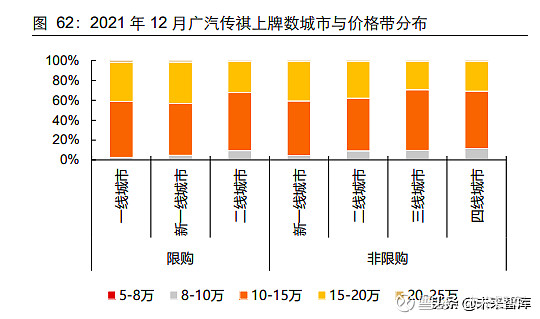

广汽传祺定位中端,销售能力受城市级别较小。从价格带来看,广汽传祺产品覆盖 5-25 万价格带。从上牌数结构来看,以 10-15 万的传祺 GM6 等车型和 15-20 万的传祺 GM8 等车型为主。10-15 万价格带的产品,在非限购的新一线城市的上牌量占比为 55%。上 牌数结构相对稳定,受城市级别影响较小。从销售能力来看,受限购政策影响明显,受 城市级别影响较小,在非限购城市的销售能力分别 509、492、559、413 台/家。在限购 的二线城市由于门店较少,销售能力偏高。

长城定位中端市场,在高消费能力城市销售能力较强。从价格带来看,长城产品覆盖 5- 25 万价格带。从上牌数结构来看,以 10-15 万的哈弗 H6 等车型与和 15-20 万的哈弗大 狗等车型为主,且主要是 10-15 万价格带的产品,在非限购的新一线城市,10-15 价格 带产品上牌数占比 80%。上牌数结构相对稳定,受城市级别影响较小。从销售能力来看, 受限购政策与城市级别影响,在非限购城市的销售能力分别 1050、937、971、857 台 /家。

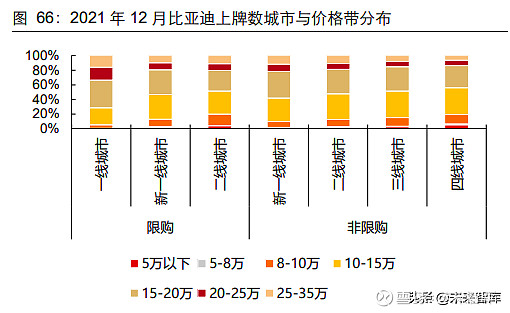

比亚迪定位均衡,新一线城市销售能力较强,产品力逐步显现。从价格带来看,比亚迪 产品覆盖 5 万以下与 5-35 万价格带区间。从上牌数结构来看,以 10-15 万比亚迪秦等 车型和 15-20 万的比亚迪宋 PLUS 等车型为主,在非限购的新一线城市,两者上牌数占 比之和 69%。且随着城市级别的下降,20 万以上价格带产品占比收窄。从销售能力来 看,受限购政策与城市级别影响,在非限购城市的销售能力分别为 736、651、601、496 台/家。此外,限购地区伴随比亚迪近年来 DM-i 相关技术产品成熟度加速,且价格区间 逐步上移,限购地区一线城市及新一线城市整体表现也正逐步提升。

长安定位均衡,销售能力与城市级别正相关。从价格带来看,长安产品覆盖 5-25 万价 格带。上牌数结构受城市级别影响较大,随着城市级别的下降,10 万以上价格带产品的 占比逐渐下降,在非限购新一线城市和三线城市,10 万以上价格带产品的上牌数占比分 别为 61%与 51%。从销售能力来看,受限购政策与城市级别影响,在非限购城市销售 能力分别 870、879、706、738 台/家。在限购的二线市场由于门店数量较少,销售能力 偏高。(报告来源:未来智库)

横向比较:成熟车厂典范,新势力仍在路上

特斯拉销售能力突出,丰田、大众销售能力与渠道布局俱佳。横向对比来看,由于产品 力与性价比俱佳,销售门店布局相对较少,且具备良好品牌效应,特斯拉销售能力较为 领先,在限购的新一线城市销售能力高达 2310 台/家,在非限购的新一线、二线与三线 城市也达成了过千单店销售能力。合资品牌丰田、大众销售能力较强的同时,门店布局 也处于领先地位,在非限购新一线城市的销售能力与平均门店数分别为 1341 台/家和 20 家、1303 台/家和 30 家。豪华品牌奥迪、奔驰、宝马在消费能力较强的一线与新一线城 市销售能力过千,且门店布局较为积极。自主品牌,吉利、长城较为突出,在新一线城 市销售能力均实现销售能力过千,在其余城市销售能力近千。其余自主品牌如比亚迪、 长安等销售能力受城市级别影响明显,在各自表现较好的城市级别可实现近千销售能力,在各级城市门店布局也较为积极。造车新势力长城欧拉销售能力相对突出,略高于哪吒 与广汽埃安。其余造车新势力销售能力相对低于其他品牌。

限购城市:造车新势力在一线城市销售能力与自主品牌接近。横向来看,合资品牌由于 其定位的价格带以及较高的品牌认可度,销售能力明显领先其他类型车企,在限购的一 线城市、新一线城市以及二线城市的销售能力分别为 1213、1505、1845 台/家。在限购 城市,豪华品牌的销售能力略高于自主品牌,在限购的新一线城市的销售能力分别为 1122 与 1027 台/家。造车新势力在限购的一线城市销售能力相对较强,与自主车企销 售能力相近,分别为 781 和 807 台/家,仅相差 26 台/家。

非限购城市:造车新势力销售能力相对较弱。总体来看,随着城市等级的下降,各分类 车企销售能力均有所下降,如自主品牌在非限购的新一线城市与四线城市的销售能力分 别为 827 和 664 台/家。横向来看,具备广泛价格带和较高品牌认可度的合资品牌在非 限购城市的销售能力最强,在非限购新一线、二线、三线城市销售能力分别为 1315、 1206、1069 台/家。定位高端价格带、产品认可度高的豪华车企的销售能力次之,随着 城市等级的下降,豪华车企与自主品牌销售能力差距收窄,在四线城市,自主品牌由于 所处价格带较低,反超豪华车企。造车新势力销售能力整体较低,随城市级别下滑,下 降明显。

造车新势力销售能力更加依赖限购政策与城市消费能力。横向来看,价格区间较高的豪 华品牌和造车新势力的销售能力较为关注消费能力较强城市的销售能力,二线及以上城 市销售能力占比分别为 81%和 84%。主力价格区间相近的合资品牌与自主品牌的销售 能力构成较为相近。受益限购政策的造车新势力的销售能力构成中,限购城市的销售能 力占比为 58%,相比于其他分类更高。

异常值:区域特征显著,产地效应突出

长三角地区对豪华车企接受能力明显高于全国水平。奥迪、宝马、奔驰、凯迪拉克在长 三角主要城市的平均销售能力分别为 1429、1384、1034、791 台/家,明显高于他们的 全国平均销售能力:953、961、852、601 台/家。可见长三角地区对豪华车企的接受能 力要高于全国平均水平,主要系由于长三角地区经济相对全国更加发达;江浙沪地区民 营企业采购用车时倾向于选取奥迪、宝马、奔驰等豪华品牌。

工厂所在地销售能力更强,产地优势明显。从各品牌在其生产基地城市的平均销售能力 情况来看,绝大部分车企在其生产基地所在城市的销售能力都明显高于其全国平均销售 能力,例如小鹏汽车在肇庆的年度单店销售能力为 663 台/家,远超其全国平均单店销 售水平 269 台/家。生产基地为所在城市的就业、税收带来了积极影响,生产基地所在 城市的居民对车企的认可度较高。

总结:革命尚未成功,新势力渠道加速中新势力渠道布局正当时,革命尚未成功。从门店数来看,新势力由于成立时间较短,销 售门店的建设仍在进行中,门店数量和成熟车厂的比较中不占据优势,渠道建设的不完 善成为限制目前阶段销售数量的重要原因。目前,新势力车企在一线城市渠道布局已接 近品牌建设饱和状态,与豪华品牌、自主品牌较为接近。新一线、二线、三线目前仍处 于发展中状态,后续伴随品类丰富以及渠道成熟,有望持续补齐渠道建设。

新势力渠道策略两极趋势显著。横向对比来看,特斯拉、蔚来、小鹏、理想更接近豪华 品牌渠道策略,由于自身车型所处较高价格带,且用户对智能化、电动化认可度较高, 在一线、新一线等发达城市布局力度更大。哪吒、广汽埃安、长城欧拉等低价格带车型 则更关注次发达地区渠道建设,三线、四线城市占比更高,销售策略与自主品牌接近。 我们认为未来蔚来、理想、小鹏在一线、新一线平均门店数将会达到 25、20 家,向豪 华品牌看齐。

新势力车型关注细分赛道,未来伴随着新车型新平台的出现将会丰富价格带及产品矩阵。 新势力车企的价格分布显著,如特斯拉集中在 25-35 万价格带中,蔚来集中在 35-50 万 价格带。未来伴随着车型的不断开发和新平台的拓展,产品矩阵将不断丰富,价格带分 布也将更加广泛。