界面智库推出的“上市公司区域图鉴”系列报告,旨在通过研究不同区域(包括31个省行政区及下属地级市)在不同时间维度的上市公司数量、市值、行业构成和财务指标等多维数据,帮助政策制定者、投资者和研究者透过上市公司来了解和评估各地区的经济发展水平、优势产业布局以及产业集聚和关联程度等。

相关阅读:

优势产业都是啥?31省市上市公司行业分布大起底 | 上市公司区域图鉴②

党的十八大以来,31省市上市公司发生了哪些新变化? | 上市公司区域图鉴④

党的十八大以来,31省市的哪些行业实现了跨越式发展?| 上市公司区域图鉴⑤

党的十八大以来,31省市有哪些优势产业在崛起?| 上市公司区域图鉴⑥

谁与争锋?31省市“新质生产力”上市公司大比拼 | 上市公司区域图鉴⑦

31省市上市公司新质生产力布局探析,哪些产业最受宠?| 上市公司区域图鉴⑧

盘点五大城市群“新质生产力”上市公司,哪个区域最强?|上市公司区域图鉴⑨

31省市上市公司年报大盘点,谁的财务表现最佳? | 上市公司区域图鉴⑮

31省市上市公司财务数据大梳理:哪些行业贡献最大?哪些行业在拖后腿? | 上市公司区域图鉴⑯

31省市上市公司财务数据大梳理:哪些行业增长快?哪些行业在放缓? | 上市公司区域图鉴⑰

31省市新质生产力上市公司年报盘点:上海净利润增速最高,广东研发费用居首| 上市公司区域图鉴⑱

31省市新质生产力上市公司年报盘点:各地的哪些产业表现强劲?| 上市公司区域图鉴⑲

31省市新质生产力上市公司年报盘点:航空航天和海洋装备“冰火两重天”| 上市公司区域图鉴⑳

城市上市公司年报大盘点:京深沪领跑研发,重庆利润增幅显著 | 上市公司区域图鉴㉒

城市新质生产力上市公司年报透视:上海利润增速领跑,福州研发费用占比最高 | 上市公司区域图鉴㉕

城市新质生产力上市公司年报透视:多城侧重在这两个行业进行研发布局 | 上市公司区域图鉴㉖

在该系列报告的第二十六篇中,界面智库从城市维度对各地新质生产力上市公司的总资产、总收入、归属于母公司股东的净利润、上市公司亏损家数以及研发费用等财务指标进行了分城市和分行业的梳理,本篇将在上述财务维度的基础上加入同比指标,以探寻哪些城市的行业发展势头较快,又有哪些行业在放缓。同比指标均根据以2023年末满足筛选条件的上市公司为基准的可比口径数据计算。

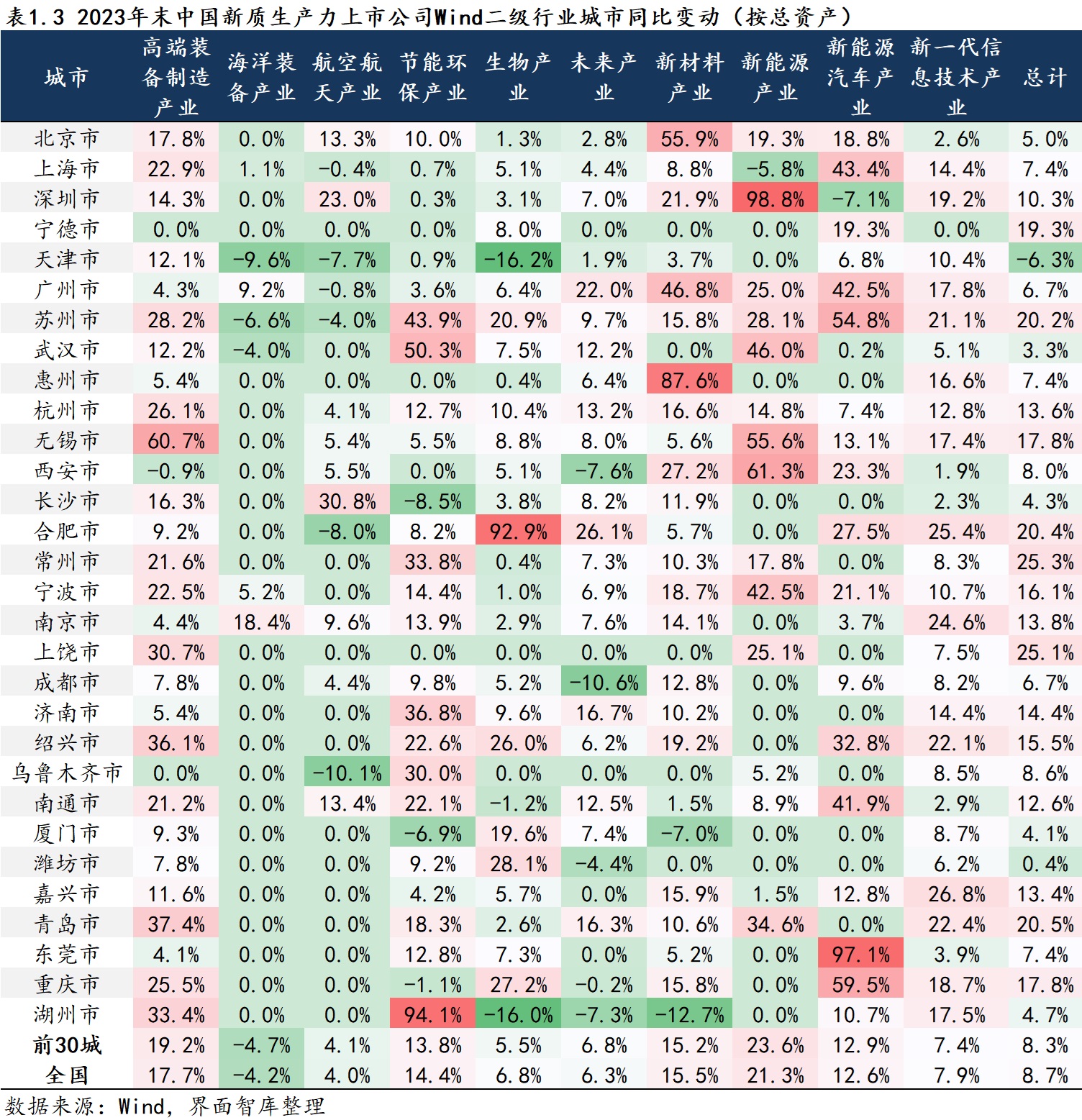

界面智库发现,在总资产同比增速方面,深圳、宁德、天津等城市各有亮点,其中深圳新能源产业增速高达98.8%,宁德依然专注于新能源汽车产业,天津则在新一代信息技术产业上表现突出。此外,东莞新能源汽车产业、湖州节能环保产业、合肥生物产业及惠州新材料产业均展现强劲增长。从各产业总资产占各城市总资产比重变动看,常州节能环保产业占比上升4.1个百分点,提升幅度在全国范围内最为亮眼,这与其在总资产规模端所呈现出的情况相吻合,常州的节能环保产业总资产规模高达1292亿元,超越其他城市一个量级。

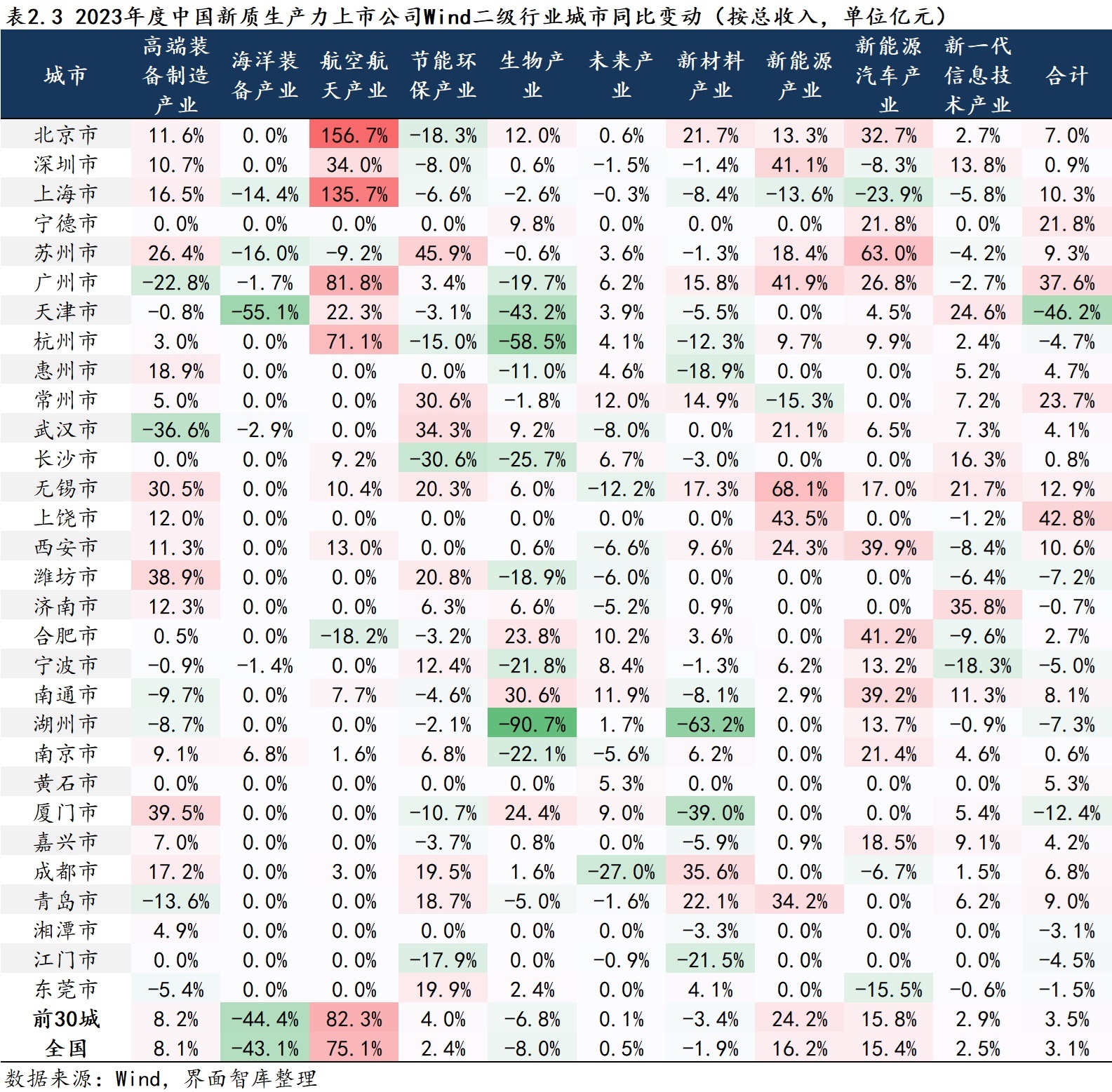

航天航空产业和海洋装备产业呈现“冰火两重天”的状态。从总收入同比变化来看,航天航空产业前30城总收入同比增长82.3%,而海洋装备产业前30城总收入则为同比下降44.4%。从净利润同比变化来看,海洋装备产业前30城的净利润同比下滑达69.5%。

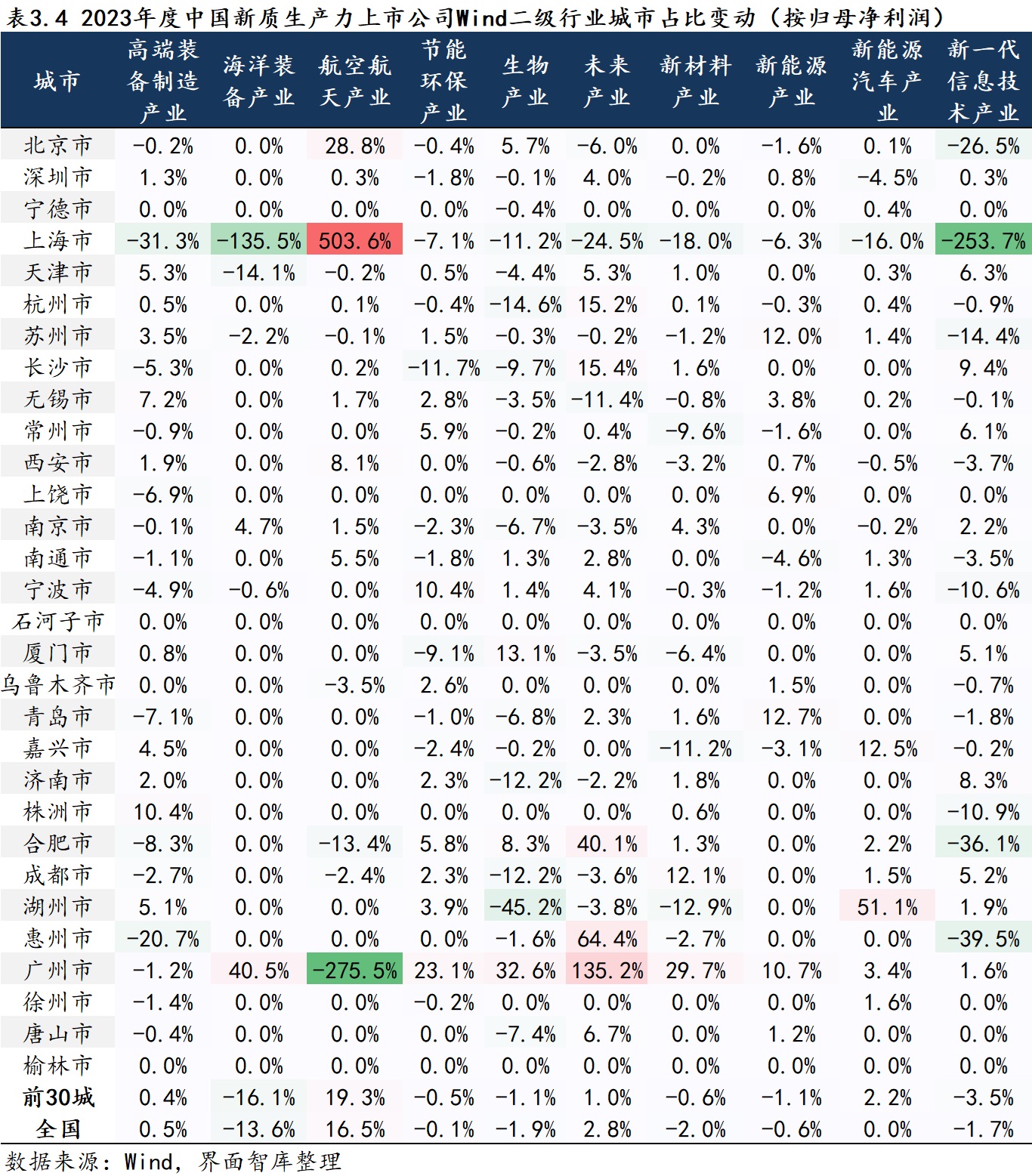

此外,多城的生物产业净利润降幅也较为明显,特别是唐山、无锡、上海、宁德以及湖州这五个城市尤为显著。净利润占比变动方面,除上海外,广州的盈利结构也进行了一定程度的调整,其未来产业的占比显著上升了135.2个百分点,与此同时,航空航天产业的占比则大幅走低275.5个百分点。

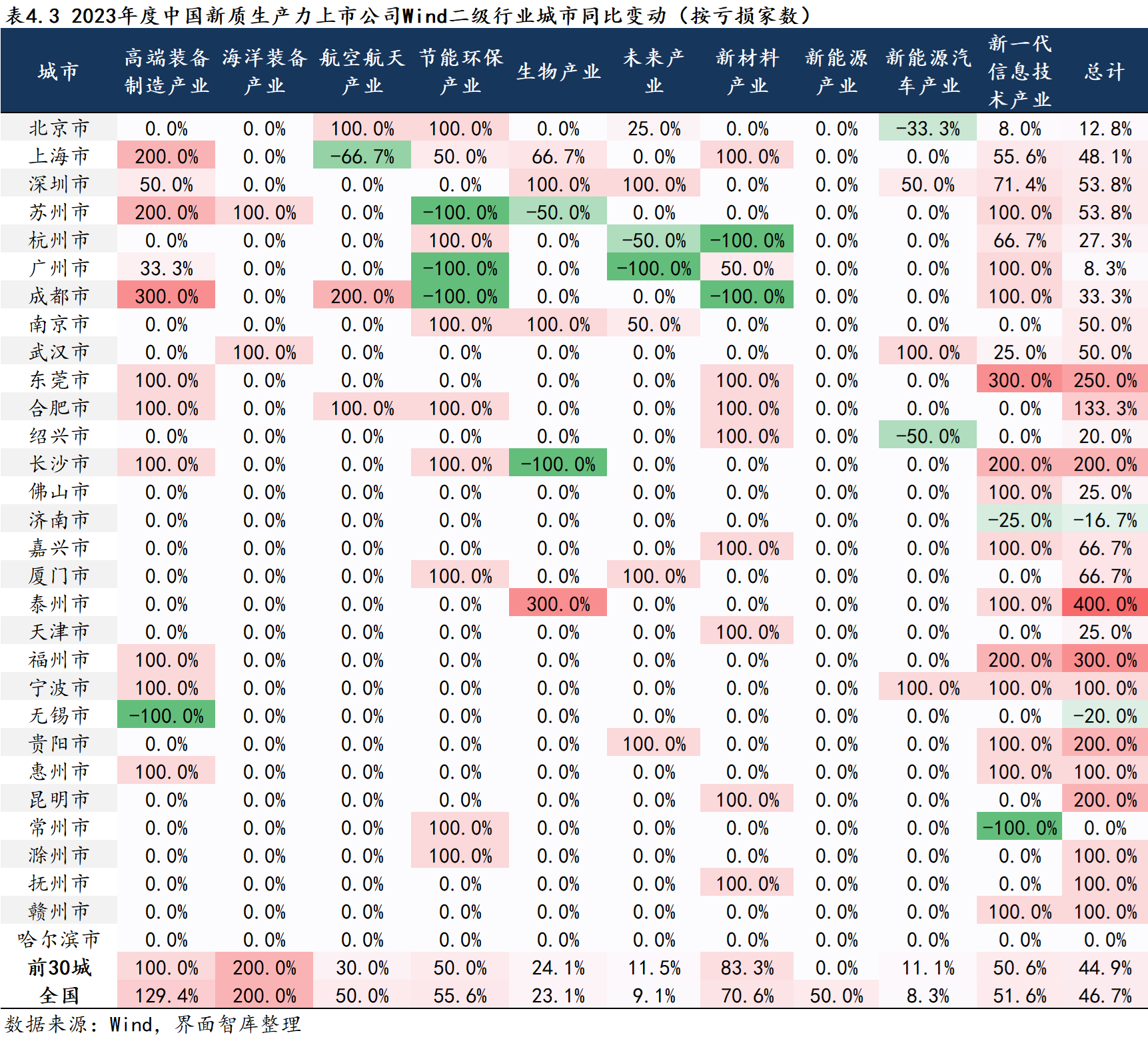

从亏损家数看,截至2023年末,前30城中新质生产力领域亏损的上市公司较上年同期增长44.9%,值得一提的是,深圳的新一代信息技术产业亏损家数的增量在全国遥遥领先,较上年同期多增10家,而其他城市的亏损增量仅在个位数。

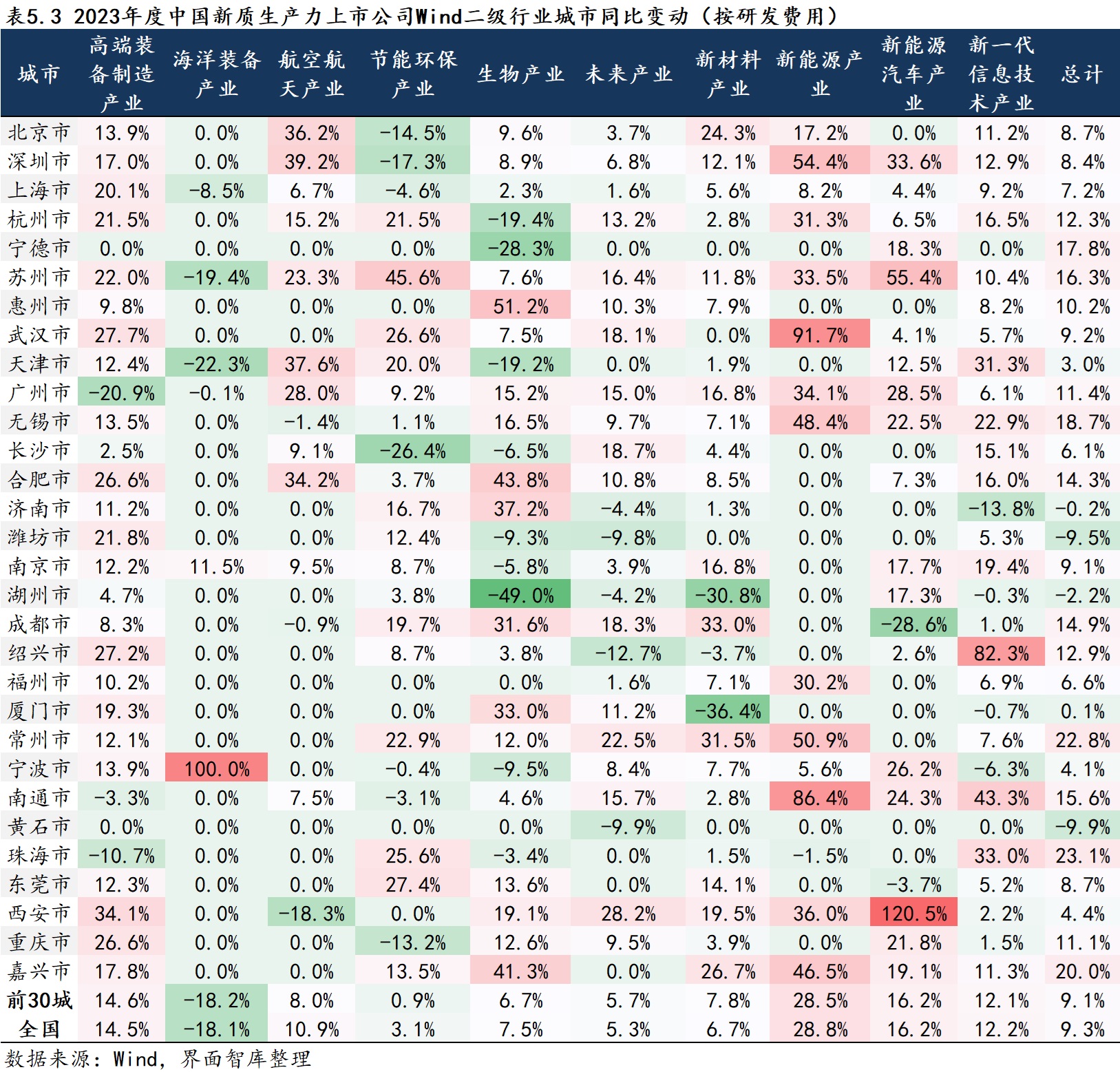

从研发端看,前30城中新能源产业的研发投入同比增长28.5%,在所有产业中增幅最大,仅珠海的新能源产业研发投入同比下调1.5%;研发费用下降幅度较大的产业是海洋装备产业,前30城的同比降幅为18.2%,其中天津、苏州、上海的降幅较为明显,然而宁波的海洋装备产业研发费用同比增长100%,结合绝对数值看,宁波此前在该产业的研发投入为零,这意味着此次的增长是从无到有的突破。

一、东莞的新能源汽车产业总资产在同比增速和占比变动上均表现显著

在总资产同比增速方面,位列总资产前五的北京和上海各产业情况已经在省份维度进行展示,故本篇不再赘述。除了北京和上海之外,深圳、宁德、天津总资产同比增速最快的产业对应分别是新能源产业(98.8%)、新能源汽车产业(19.3%)、新一代信息技术产业(10.4%)。宁德的新能源汽车依然是其侧重的产业,不过深圳和天津同总资产规模里所展示的优势产业略有不同,其中深圳的未来产业同比增速仅为7.0%,而天津的海洋装备产业同比增速则为-9.6%,这主要是受其代表上市公司中远海控总资产下滑的影响。

在总资产前30城中,除了上述重点城市外,东莞的新能源汽车产业(97.1%)、湖州的节能环保产业(94.1%)、合肥的生物产业(92.9%)、惠州的新材料产业(87.6%)在总资产同比增速上均有不俗表现,而另一方面,天津的生物产业(-16.2%)、湖州的生物产业(-16.0%)以及新材料产业(-12.7%)、成都的未来产业(-10.6%)、乌鲁木齐的航空航天产业(-10.1%)等总资产同比增速则出现了不同程度的下滑。

从各产业总资产占各城市总资产比重的变动看,常州的节能环保产业占比上升4.1个百分点,在全国范围内最为显著,这与其总资产规模端所呈现出的情况相吻合,常州的节能环保产业总资产规模达1292亿元,领先全国其他城市一个量级。不过,潍坊的产业占比变动却与总资产规模端稍有不同,在上篇文章中我们曾提到潍坊的未来产业占据其城市总资产的78.0%,但从占比变动来看,该产业却下降了3.9个百分点,与之相对的是其生物产业占比上升3.6个百分点,这一变化反映了潍坊的产业结构正逐步摆脱过度依赖单一产业的局面。

除上述两个城市外,无锡的高端装备制造产业总资产占比上升了2.9个百分点,宁波、青岛的新能源产业占比均上升了2.8个百分点,东莞、湖州、重庆的新能源汽车产业占比也分别上升了2.6个百分点、2.5个百分点、2.4个百分点。

二、航天航空产业总收入增速最高,北京、上海、广州和杭州领跑

航天航空产业和海洋装备产业呈现“冰火两重天”的状态。航天航空产业前30城总收入同比增长82.3%,具体来看,同比增速较为显著的城市有北京(156.7%)、上海(135.7%)、广州(81.8%)、杭州(71.1%),而海洋装备产业前30城总收入为同比下降44.4%,降幅较为明显的城市是天津(-55.1%)以及上海(-14.4%)。除此之外,无锡的新能源产业(68.1%)以及苏州的新能源汽车产业(63.0%)总收入同比增幅也较为可观,而相较之下,湖州的生物产业和新材料产业总收入同比增速却表现得不尽如人意,同比分别下降90.7%和63.2%。

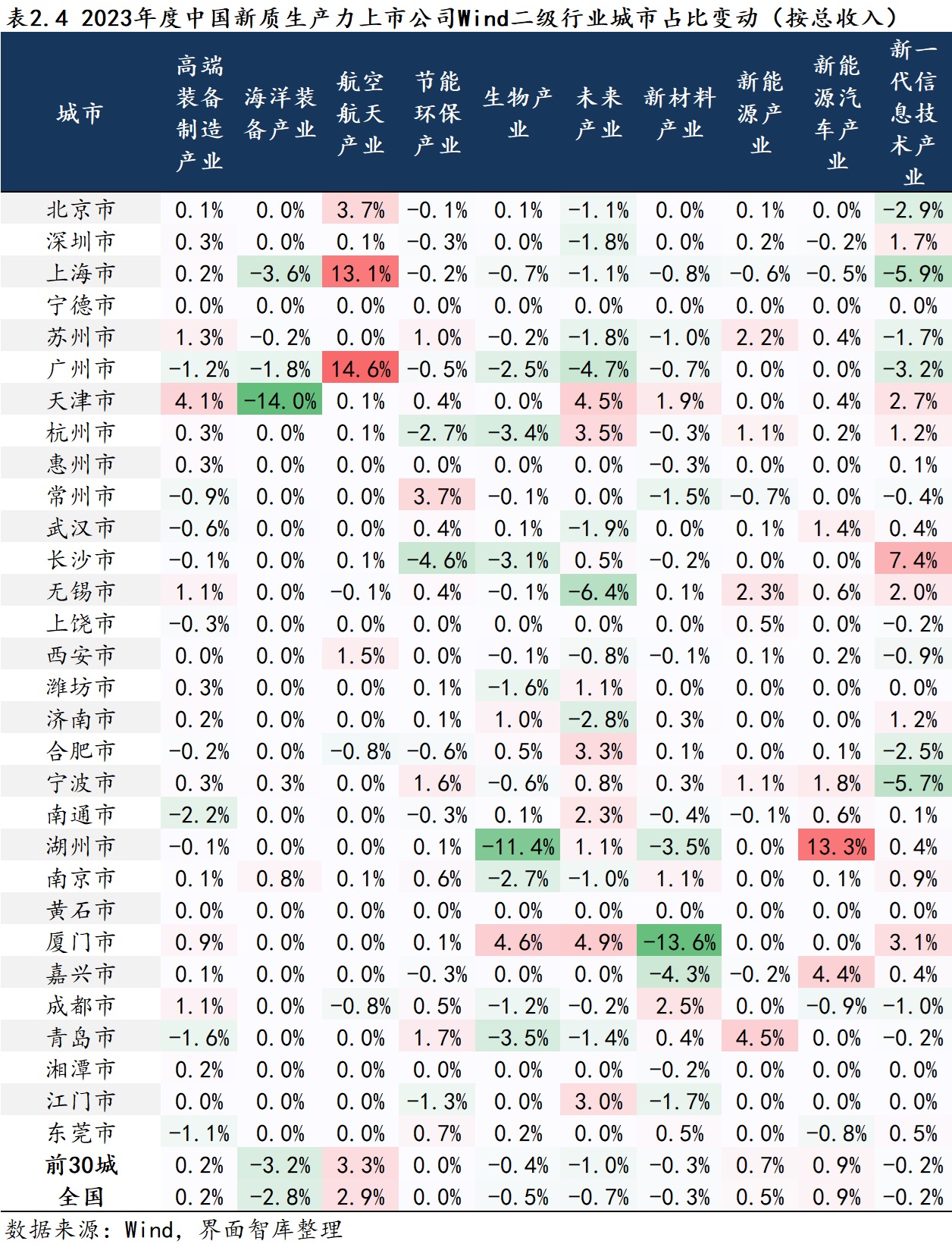

从各产业总收入占各城市总收入比重的变动看,航天航空产业和海洋装备产业的分化依然显著,其中航天航空产业前30城总收入占比整体提升3.3个百分点,进一步来看,广州、上海的航空航天产业的占比变化幅度最大,较上年同期分别上升14.6个百分点和13.1个百分点。海洋装备产业前30城总收入占比则为下降3.2个百分点,天津的下降幅度尤为突出,达14.0个百分点。

除此之外,湖州的新能源汽车产业以及生物产业、厦门的新材料产业总收入在各自城市的占比均有较大幅度的调整,对应分别为上升13.3个百分点、下降11.4个百分点和下降13.6个百分点。

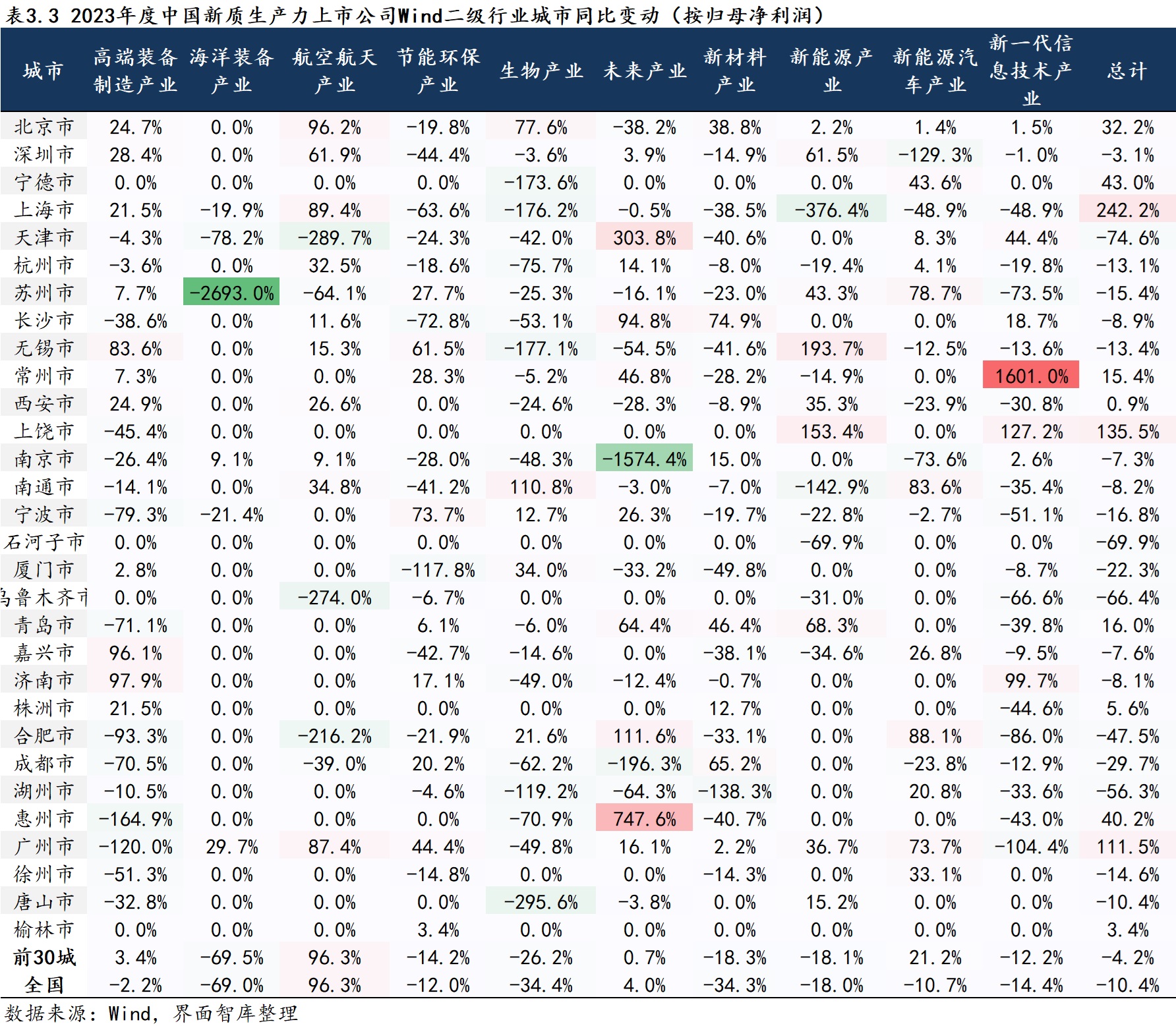

三、多城生物产业净利润同比降幅较大,广州的盈利结构显著调整

在归属于母公司股东净利润的同比变化方面,航空航天产业前30城的净利润同比增速高达96.3%,而海洋装备产业前30城则同比下滑69.5%,其中苏州的海洋装备产业净利润同比下滑2693.0%,幅度颇为惊人。同样的变化还发生在常州的新一代信息技术产业(-1601.0%)和南京的未来产业(-1574.4%)。

此外,惠州的未来产业(747.6%)、天津的未来产业(303.8%)、无锡的新能源产业(193.7%)、上饶的新能源产业(153.4%)以及新一代信息技术产业(127.2%)、合肥的未来产业(111.6%)、南通的生物产业(110.8%)在净利润同比增速方面都有不错表现,而降幅较大的多集中在生物产业,特别是唐山(-295.6%)、无锡(-177.1%)、上海(-176.2%)、宁德(173.6%)、湖州(-119.2%)这五个城市尤为明显,除了北京、南通、宁波、厦门、合肥外,该产业的净利润在其他城市也出现了不同程度的下降。

在净利润占比变动方面,除上海外,我们发现广州的盈利结构也进行了一定程度的调整,其未来产业的占比显著上升了135.2个百分点,海洋装备产业、生物产业、新材料产业、节能环保产业等占比分别上升了40.5个百分点、32.6个百分点、29.7个百分点、23.1个百分点,与此同时,航空航天产业的占比则大幅走低275.5个百分点。相较之下,湖州盈利结构的变动主要集中在新能源汽车产业和生物产业,占比分别较上年上升51.1个百分点和下降45.2个百分点。惠州的变动主要集中在未来产业和新一代信息技术产业,占比分别上升64.4个百分点和下降39.5个百分点,同样合肥这两个产业的占比,对应分别上升40.1个百分点和下降36.1个百分点。

四、深圳新一代信息技术产业的亏损家数增量属全国之最

从亏损家数看,截至2023年末,前30城中新质生产力领域亏损的上市公司较上年同期增长44.9%,海洋装备产业(200%)和高端装备制造产业(100%)的亏损家数同比增幅显著,进一步结合亏损的绝数值来看,海洋装备产业亏损家数仅多增2家,同比幅度大主要源于前期基数较低,而不同于海洋装备产业所受的基数影响,高端装备制造产业实则亏损家数增量较多,较上年同期多增15家,同样的还有新一代信息技术,较上年同期多增44家。

从各城市的具体数据来看,上下浮动100%的现象主要是由于参与统计的基数仅增加了1家,从实际的亏损数量看并未呈现显著变化。在对亏损增量的数据进行梳理时,我们发现,深圳的新一代信息技术产业亏损家数的增量在全国遥遥领先,较上年同期多增10家,而其他城市的亏损增量仅在个位数。这意味着,在发展科技创新企业的同时,还要更加关注这些企业在面对市场波动和技术变革时的适应能力。

五、新能源产业的研发投入同比增幅最大,武汉、南通、深圳、常州增幅显著

从研发费用同比变化情况看,前30城中新能源产业的研发投入同比增长28.5%,在所有产业中增幅最大,从城市维度看,仅珠海的新能源产业研发投入同比下降1.5%,其余各城市在该产业的研发投入均有所上升,其中武汉、南通、深圳、常州的增幅均超50%,对应分别为91.7%、86.4%、54.4%、50.9%。

研发费用下降幅度较大的产业是海洋装备产业,前30城该产业的同比降幅为18.2%,其中天津、苏州、上海的降幅较为明显,分别下降22.3%、19.4%、8.5%,然而在这一片走低的态势中,宁波的表现却成为了一个亮点。宁波的海洋装备产业研发费用未降反升,实现了的100%增长,结合绝对数值看,虽然研发费用仅有0.1亿元,但宁波此前在该产业的研发投入为零,这意味着此次的增长是从无到有的突破。

除上述产业外,还有一些城市在特定领域研发投入的增长幅度也较为显著,如西安的新能源汽车产业(120.5%)、绍兴的新一代信息技术产业(82.3%)、苏州的新能源汽车产业(55.4%)、惠州的生物产业(51.2%),而降幅较为明显的有,湖州的生物产业(下降49.0%)以及新材料产业(下降30.8%)、厦门的新材料产业(下降36.4%)。

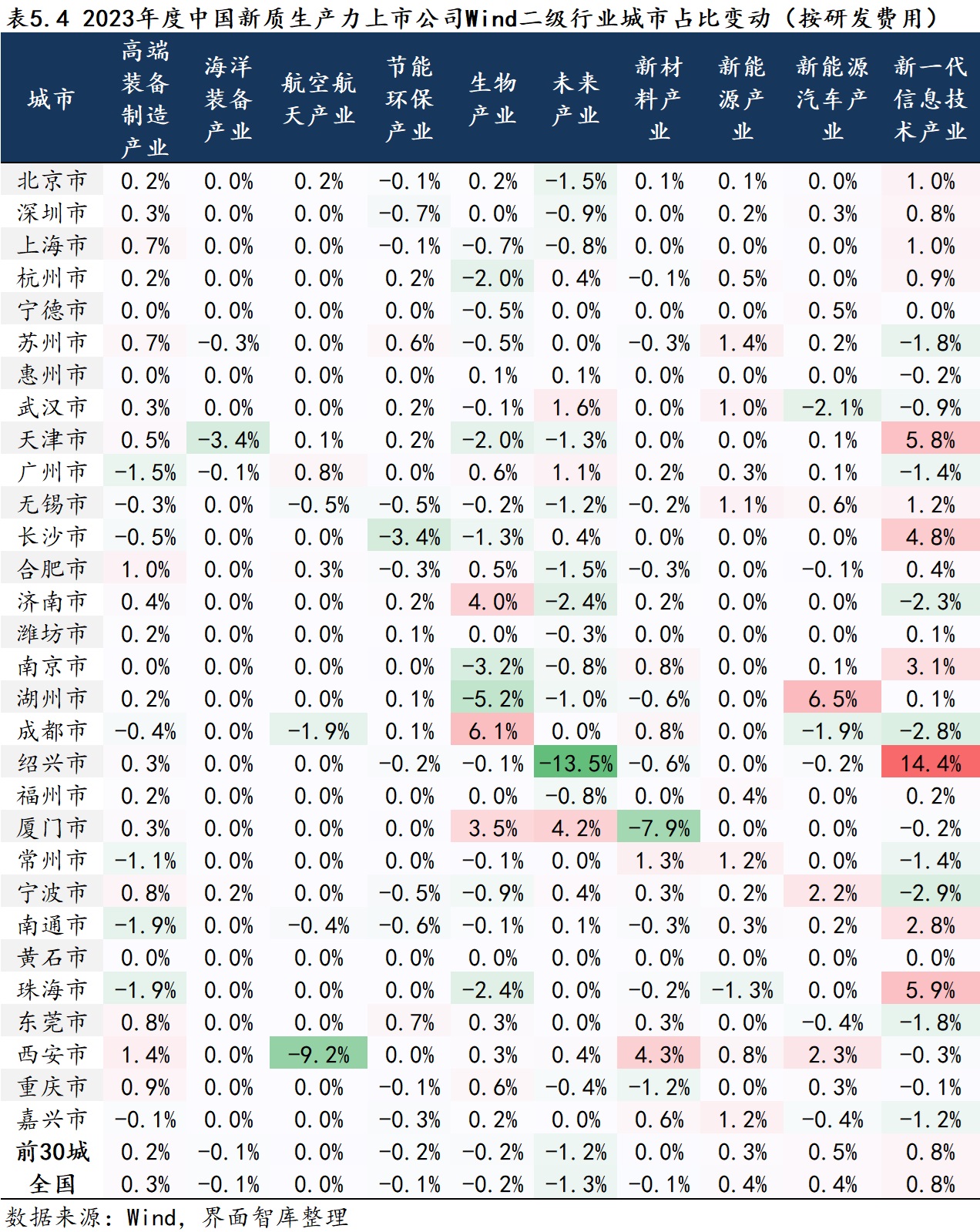

从研发费用占比变动角度看,研发费用前30城中,多数城市在新一代信息技术产业和未来产业的研发费用占比出现了较大变化,整体来看,新一代信息技术产业的研发费用占比上升了0.8个百分点,而未来产业的占比则为下降1.2个百分点。从具体城市看,绍兴整体的变化幅度最大,其新一代信息技术产业的研发费用占比提升了14.4个百分点,与之相对的是未来产业占比下降了13.5个百分点;同样西安和厦门的研发费用占比结构也出现了一定程度的变化,其中西安新材料产业和新能源汽车产业的研发费用占比分别提升了4.3个百分点和2.3个百分点,与此同时,其航空航天产业的占比下降了9.2个百分点。厦门生物产业和未来产业的研发费用占比分别提升了3.5个百分点和4.2个百分点,对应的是,新材料产业的占比下降了7.9个百分点。